Jak działają wakacje kredytowe? Ile kosztują wakacje kredytowe PKO BP, Alior i Santander Bank?

Wakacje kredytowe w polskich bankach – prowizje i dostępność. Wakacje kredytowe a karencja w spłacie. Wpływ odroczenia spłaty na ratę kredytu.Wakacje kredytowe polegają na pełnym zawieszeniu raty spłacanego zobowiązania. Bank – zależnie od swojego regulaminu – pozwala klientowi nie spłacać raty kredytu od 3 do 6 miesięcy. Zawieszenie spłaty raty kredytu jest więc opcją korzystną, jednak warto dokładnie wiedzieć, jak działają wakacje kredytowe oraz jakie są minusy tego zawieszenia spłaty pożyczki.

Niektóre banki oferują więc opcję zawieszenia spłaty kredytu na korzystnych warunkach. Inny bank może z kolei na przykład naliczać sobie wysokie prowizje, które czasami czynią zawieszenie spłacania rat kredytu po prostu nieopłacalnym.

Jak więc klient może orientować się w całym tym gąszczu zapisów, przepisów oraz wymogów? Poniżej prezentujemy krótkie kompendium wiedzy, poświęcone wakacjom kredytowym. Bierzemy pod lupę wakacje kredytowe w PKO BP, Santander Consumer Bank, zawieszenie spłaty rat kredytu w Alior Bank oraz oferty innych podmiotów bankowych w Polsce.

Czytelnik dowie się też, jaka jest różnica pomiędzy wakacjami kredytowymi a karencją w spłacie kredytu. Wskażemy też, czy bank może odmówić zawieszenia spłaty kredytu oraz kiedy najczęściej kredytobiorca spotyka się z decyzją odmowną.

Wakacje kredytowe – kto może z nich korzystać

Kto może skorzystać z wakacji kredytowych? Pierwszym warunkiem jest posiadanie kredytu hipotecznego lub konsumpcyjnego w wybranym banku. Niektóre podmioty bankowe umożliwiają także zawieszenie spłaty kwoty minimalnej na karcie kredytowej – są to jednak raczej marginalne przypadki.

Nie istnieją czynniki, które na przykład zwiększą koszty, z jakimi wiążą się wakacje kredytowe. Warunki zawieszenia spłaty pożyczki zawsze będą identyczne – niezależnie od tego, czy klient wcześniej regulował wszystkie raty terminowe, czy też zdarzały mu się opóźnienia w spłacie. Koszty wakacji kredytowych, jakie nalicza bank, są więc zawsze takie same. Na decyzje o zawieszeniu spłacania rat kredytu nie mają też wpływu takie czynniki, jak:

- Zmiana statusu majątkowego kredytobiorcy

- Posiadanie zobowiązań kredytowych w innych bankach

- Posiadanie zobowiązań w instytucji pożyczkowych

- Negatywne wpisy do rejestrów dłużników

Co więc może sprawić, że bank odrzuci wniosek o wakacje kredytowe? Pierwszym czynnikiem jest najwyższy dostępny w ofercie danego banku czas trwania pożyczki. Czy jednak klient, który osiągnął maksymalny czas trwania umowy kredytowej, nie będzie miał żadnych szans na zawieszenie spłaty? Niekoniecznie. Niektóre banki oferują dwa warianty wakacji kredytowych. Więcej na ten temat czytelnik dowie się, czytając tekst dalej.

To kiedy można uzyskać wakacje kredytowe, jest też zależne od stanu bieżących zobowiązań konsumenta wobec banku. Wniosek o zawieszenie spłaty kredytu najpewniej zostanie odrzucony, jeżeli klient zalega ze spłatą rat.

Pożyczkobiorca powinien też pamiętać, że podmioty bankowe określają, ile razy w trakcie trwania umowy kredytowej klient ma prawo skorzystać z zawieszenia spłaty. Jeżeli więc umowa naszego kredytu przewiduje opcję jednokrotnego zawieszenia rat przez cały czas trwania umowy, a my już z tego zawieszenia skorzystaliśmy, ponowne uzyskanie wakacji kredytowej nie będzie możliwe.

Czytaj również: Konto oszczędnościowe - czym jest i gdzie założyć? PKO BP, ING Bank, mBank, Santander i inne.

Zawieszenie spłacania rat kredytu: jakie są rodzaje wakacji kredytowych

Zawieszenie rat kredytu lub konsumpcyjnego może działać według kilku różnych mechanizmów. Warto znać każdy z nich, aby móc wybrać opcję, która jest dla konsumenta najkorzystniejsza.

Zależnie od wybranego wariantu, odroczenie płatności rat zobowiązania kredytowego będzie się różnić pod następującymi względami:

- Część kredytu, która podlega zawieszeniu: spłata może być zawieszona częściowo albo w całości

- Wpływ wakacji kredytowych na wysokość rat kredytu w późniejszym okresie

Karencja w spłacie kredytu gotówkowego przeważnie nie generuje później kosztów na tyle wysokich, aby można było uznać je za poważne obciążenie dla budżetu klienta. Jednak jeśli chodzi o pożyczki hipoteczne, warto dokładnie przekalkulować każdą z dostępnych opcji.

|

Wariant wakacji kredytowych |

Opis działania |

Wpływ na dalszą spłatę pożyczki |

|

Zawieszenie spłacania 100% miesięcznej raty kredytu z przedłużeniem czasu trwania umowy kredytowej |

Klient zawiesza spłacanie na 3 do 6 miesięcy. Zawieszeniu podlega cała rata kredytu. |

Umowy kredytowa zostaje przedłużona. Bez wpływu na wysokość raty miesięcznej. |

|

Odroczenie spłaty rat miesięcznych, bez zmiany okresu kredytowania |

Rata kredytu zawieszona w całości. Zawieszenie trwa 3 miesiące lub 6, zależnie od oferty banku |

Czas obowiązywania umowy nie zmienia się. Zwiększona zostanie wysokość miesięcznej raty pożyczki. |

|

Karencja w spłacie kredytu |

Odroczeniu podlega tylko część kapitałowa raty kredytu. Klient nadal musi spłacać część odsetkową |

Przeważnie bez wpływu na kwotę raty oraz czas spłacania kredytu |

Opierając się na tabeli, klient może zapytać: co stanowi lepsze rozwiązanie – odroczenie płatności rat pożyczki z przedłużeniem umowy kredytowej, zawieszenie rat bez wydłużenia umowy czy może karencja kredytu? Niestety, nie istnieje żadna uniwersalna odpowiedź na to pytanie. Opłacalność każdego z opisywanych wariantów znacząco determinują preferencje osoby, która spłaca kredyt:

- Zawieszenie spłaty całej raty kredytu z wydłużeniem okresu kredytowania będzie korzystne, jeśli konsument chce na pewien czas całkowicie uwolnić się od obowiązku spłacania pożyczki, a jednocześnie nie chce, aby z tego tytułu doszło do późniejszego zwiększenia jej kosztów. Minusem jest natomiast to, że korzystając z tego wariantu, konsument dłużej pozostaje dłużnikiem banku.

- Zawieszenie spłaty raty kredytu bez okresu kredytowania powoduje zwiększenia późniejszych kosztów obsługi pożyczki; przeważnie jednak nie są to duże kwoty. Okres kredytowania nie ulega zmianie, dzięki czemu klient spłaci pożyczkę w terminie, jaki zaplanował sobie wcześniej.

- Karencja spłaty kredytu to najmniej opłacalne rozwiązanie. Przeważnie kredytobiorca decyduje się na karencję tylko wtedy, gdy bank nie oferuje opcji odroczenia całej raty kredytu.

Atrakcyjność różnych wariantów zawieszenia spłaty to także kwestia zapisów umowy kredytowej. Banki mają różne regulaminy – czasami pełne zawieszenie kredytu może wiązać się z większą prowizją, niż karencja. Różnice mogą dotyczyć też czasu trwania różnych wariantów odroczenia pożyczki. Na przykład: podmiot bankowy może udostępniać karencję na czas do sześciu miesięcy, natomiast wakacje kredytowe tylko na trzy miesiące, i jedynie w wariancie skutkującym późniejszym zwiększeniem wysokości rat. Kredytobiorca powinien dokładnie przeczytać regulamin swojego kredytu oraz obliczyć, ile łącznie będzie kosztować wybrany wariant zawieszenia płatności rat.

Czytaj więcej artykułów z kategorii: "Banki."

Czy odroczenie spłaty raty kredytu jest darmowe?

Koszty wakacji kredytowych będą zależeć od kilku czynników. Pierwszym z tych czynników jest status formalny rozwiązania, o które wnioskuje klient:

- Ustawowe Wakacje Kredytowe to rozwiązanie wprowadzone przez rząd. Jest częścią Tarczy Antykryzysowej. Ustawowe wakacje są regulowane odgórnie: klient nie ponosi żadnych kosztów a maksymalny czas trwania to trzy miesiące. Ustawowe wakacje kredytowe są dostępne niezależnie od tego, czy wcześniej korzystaliśmy ze standardowego zawieszenia płatności rat.

- Standardowe zawieszenie rat kredytu to po zapisem umowy, jaką klient podpisuje z bankiem. Czas trwania zależy od banku. Również koszty odroczenia spłaty kredytu są określane przez regulamin bankowy.

Na stronie Urzędu Ochrony Konkurencji i Konsumentów można poznać dokładne warunki ustawowych wakacji kredytowych, także jeśli chodzi o ewentualne koszty. Jeśli natomiast chodzi o standardowe zawieszenie spłaty kredytu, koszty będą uzależnione od umowy kredytobiorcy z bankiem.

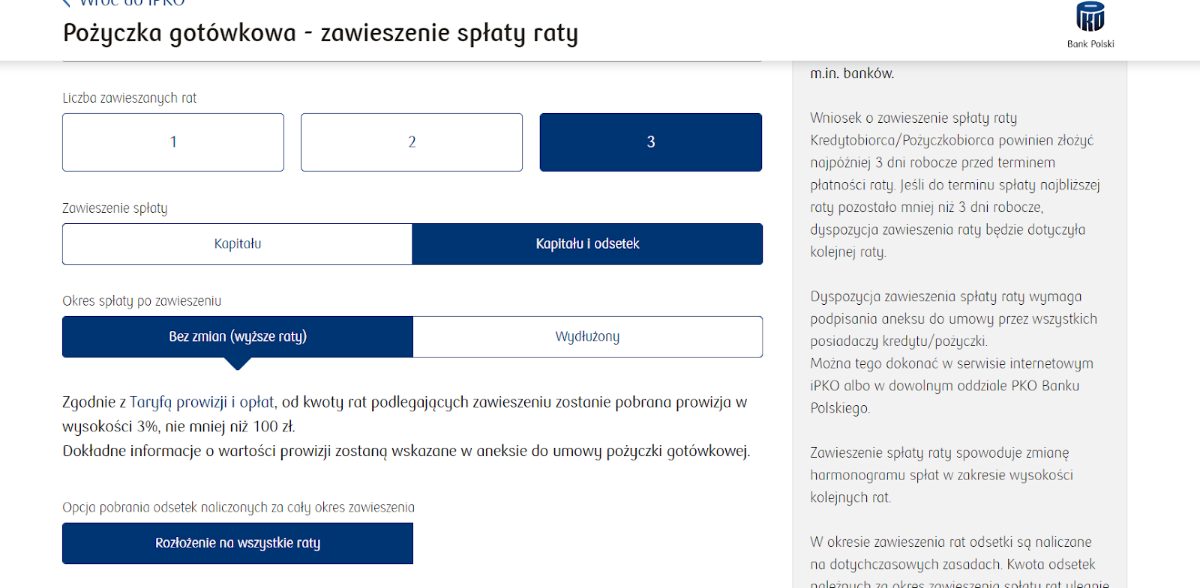

Ile kosztują na przykład wakacje kredytowe PKO BP? Prowizje za zawieszenie spłaty raty kredytu gotówkowego w PKO BP wyglądają następująco:

- Bank pobiera opłatę w wysokości 3% kwoty kredytu, która podlega zawieszeniu

- Prowizja wynosi nie mniej, niż 100 zł

Poniżej prezentujemy screen, dzięki któremu czytelnik może naocznie zobaczyć koszt wakacji kredytowych PKO BP:

Koszt wakacji kredytowych w banku PKO BP

Czytelnik powinien też wiedzieć, że bank może pobierać dwie oddzielne prowizje za prolongatę kredytu (przedłużenie umowy) oraz za same wakacje od spłaty kredytu. Prezentuje to zamieszczony poniżej screen:

.png)

Koszt odroczenia spłaty rat kredytu w PKO BP oraz koszt wydłużenia spłaty kredytu

Czy warto zdecydować się na wakacje kredytowe?

Ustawowe odroczenie płatności kredytu to opcja korzystna finansowa, ponieważ w tym wariancie wakacje kredytowe nie generują kosztów dla klienta.

W odniesieniu do zwykłych wakacji kredytowych kwestia opłacalności staje się bardziej złożona. Czasami prowizja za odroczenie spłaty będzie większa, niż oszczędność konsumenta. W innych wypadkach oszczędność będzie raczej symboliczna.

|

Wariant wakacji kredytowych |

Kwota raty pożyczki |

Czas zawieszenia spłaty kredytu |

Łączna kwota, jaka podlega zawieszeniu |

Prowizja |

|

Zawieszenie płatności kredytu na trzy miesiące oraz przedłużenie umowy |

90 złotych |

3 miesiące |

270 złotych |

100 zł za odroczenie spłaty + 100 zł za wydłużenie umowy = 200 zł |

Reasumując, to klient musi we własnym zakresie ocenić opłacalność wakacji kredytowych w jego wypadku. Należy czytać umowy, regulaminy oraz tabele prowizji. Bank powinien też udostępnić nam symulację kosztów kredytu po skorzystaniu z odroczenia spłaty. Zobaczymy wtedy, jaki wpływ zawieszenie pożyczki będzie miało na pozostałe do spłaty raty naszego zobowiązania.

Czasami szukając oszczędności, korzystniej będzie skorzystać z taniej chwilówki w firmie Szybka Gotówka, niż składać wniosek o częściowe lub pełne zawieszenie spłaty kredytu bankowego. Chwilówkę – albo jej część – można także przeznaczyć na nadpłacenie kredytu w banku, co pozwoli zmniejszyć wysokość pozostałych do spłaty rat.

Okres

dni